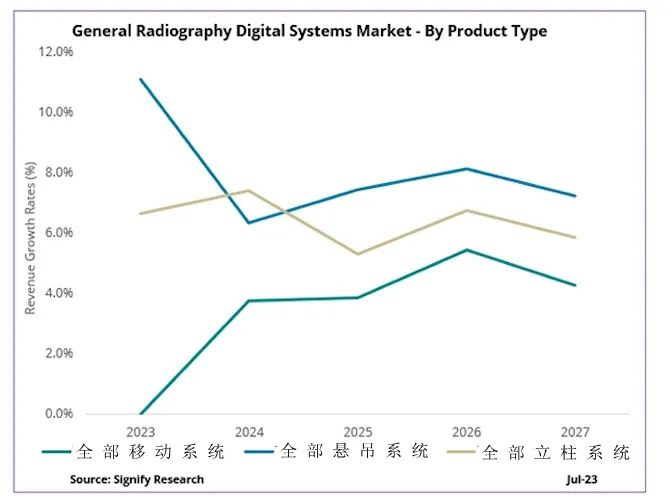

近日,英国医疗科技市场调研公司Signify Research发布了《2023年普放&透视报告》①,其数据显示,2022年-2027年,固定式DR的市场前景比移动DR更为有利,复合年增长率(CAGR)将达7.2%。

对于移动DR来说,由于2020年-2021年新冠疫情期间的订单量激增,一定程度上透支了需求,导致更换周期提前,在未来几年持续对市场产生影响,将移动DR的复合年增长率(CAGR)限制在了3.5%。

2022年-2027年,透视设备市场预计将保持较为稳定的2.1%复合年增长率,不过面临着替代产品竞争加剧、检查量减少以及市场整合限制扩大等挑战。

联影医疗的DR销售在2022年大获成功,收入增长10%,并打入北美和西欧等成熟市场,同时其在欧洲、中东和非洲的DR销售额翻了四番。鉴于中国市场的激烈竞争程度,联影取得如此增长是值得称道的,联影在中国市场的DR销售额占了其DR总收入的80%以上。

中国厂商大多集中于低端产品市场,价格战是主要竞争手段。随着国内设备更新周期的临近,许多DR系统现在都达到了其使用寿命的末期,大量需求被释放出来,中国厂商正在尽力把握这个机会;他们在国际上的竞争市场则集中在价格较为敏感的国家/地区,比如东欧、印度、俄罗斯、拉丁美洲和非洲,而在这些国家/地区,国际知名品牌厂商会持续受到当地供应商的挑战,特别是在中国和印度,因为当地政府更多地鼓励采购本土产品。

同时,随着中国厂商不断增加在高端产品上的研发投入,也将进一步搅动高端DR的市场局势。

在普放领域,新进厂商不断出现,市场愈加趋向饱和,因此竞争也越来越激烈。

在这样的逆境里,DR厂商必须把战略重点放在常规销售和产品一次性安装之外的方面。比如,成熟型厂商越来越关注托管服务及运输服务,提高运营效率,与低成本市场的竞争对手区分开来,这也使厂商能够建立起稳定的循环收入流。

受宏观经济压力、预算限制等因素影响,医疗机构也对多模式服务(multimodality service deals)更感兴趣,因为更具成本效益。

由于DR市场盛行管理服务协议和长期合同,因此新进者在成熟市场面临巨大挑战;同时,完整的产品组合(包括数字工具及服务)越来越重要,这也增加了挑战性。

上述种种对于以联影医疗为代表的中国厂商构成了重大挑战。中国厂商正在致力于跨境出海,以期能够取代成熟市场及新兴市场的竞争对手,而全球老牌厂商正在将重点从单项技术或产品转向为销售整条产品线及服务,加强自身市场地位。

许多国家都面临放射科医生和技术人员短缺、而患者和检查量不断增加的矛盾。同时,由于通货膨胀压力和全球经济的不确定性,医疗机构预算有限,加剧了上述矛盾。

因此,减少对技术人员经验的依赖、向“去技术化放射”(deskill radiography)转变的趋势,都促进了对自动化工作流程解决方案的需求,比如实现智能协议和患者定位、一键检查和自动图像旋转等。人工智能支持下的工作流程减少了扫描时间,能够检查更多患者,正在从“有备无患”转变为“必须具备”的功能,对购买决策的影响越来越大。

致力于开发高端产品的厂商正在积极扩展其人工智能功能,既有本地(内部)算法开发,也包括与第三方人工智能开发商越来越多的合作。比如,爱克发与韩国AI影像初创公司Lunit合作,在Musica工作站上搭载“Insight CXR”工具,识别胸部异常,提醒放射科医生注意关键发现,并帮助优先处理患者病例。这类合作使得爱克发能够更直接地与GE医疗的Critical Care Suite和富士胶片的FDR AQRO在高端移动DR市场展开竞争。

(文章来源于互联网)

全部商品分类

全部商品分类